「市场投资人」一级市场股票怎么买(怎么买卖及开户条件详解)

今天,神州网给大家普及下关于「市场投资人」一级市场股票怎么买(怎么买卖及开户条件详解)的知识。

今天我们将梳理一级市场的投资框架和核心要点。

既然说是指南,自然想对读者有所帮助:指引意图踏入一级市场投资领域的萌新小白;协助创业者了解投资流程,剖析投资人内心;帮助普通读者更好地 “看戏吃瓜”,初步了解一级市场的那些事儿。

这可能是目前市面上有关一级市场投资最完整和详尽的指南,恳请各位顺手点个赞。

鉴于内容较多,本文为指南的第一篇,主要梳理一级市场的投资流程及注意事项。

温馨提示:本文所指的投资均为股权/票投资。

话不多说,开始我们的旅程。按照公众号老规矩,本文分为如下几个方面:

01一二级市场的划分与特点

02一级市场的投资流程

03一级市场的“投”、“管”及关键点

04尾声

01

一级市场投资的特征

先对一级和二级市场做一个简单的划分。一级是发行市场,交易的对手方是公司和投资人,即公司首次将证券出售给投资者的市场。

以股票为例,对于我国A股而言,我们常说的IPO就是在一级市场进行的。对IPO之前企业的投资(例如VC、PE等私募股权投资)一般也称为一级市场投资。媒体上说的“某某公司获得XX的X轮融资”讲的就是一级市场的故事。

二级市场是交易的市场,交易对手方均为投资人,即投资人互相买卖的市场,小伙伴们自己炒股或者买公募基金都是在这个市场。

与一级市场投资相关的机构如下:

买方:直接进行股权投资的天使投资、PE/VC(中信产业基金、KKR、IDG、高瓴资本、经纬中国等);广义上还包括各大公司的战投部门(美团的龙珠资本、腾讯战投等)

中介:撮合一级市场交易,拿投资佣金的FA(华兴资本、易凯资本、汉能投资、清科资本等);服务企业进行IPO的投行(中信证券、华泰证券等)

与二级市场投资相关的机构如下:

买方:直接买股票的公募(华夏、易方达等)、私募(重阳投资、景林资产等)、券商自营等

卖方:提供中立分析业务的券商(中信证券、华泰证券等)

创业者们将伴随着上述机构不断地成长。

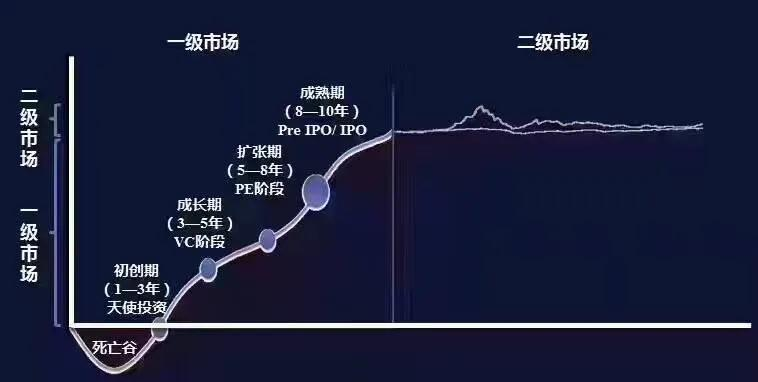

企业成长史

投资并没有绝对的界限,很多机构的业务横跨一二级市场。不过,一、二级市场的投资还是各有特点。

如果运用第一性原理去追本溯源,两个市场投资的差异来源于发挥的效用不同。一级市场投资在帮助企业创造价值,二级市场投资在发现企业的价值。

从投资逻辑来看,由于一级市场股权的流动性非常有限,一级市场的投资人要想有良好的投资收益,要么吸引新的投资人开启下一轮融资从而退出(出售股权),要么推动被投企业上市。

无论哪种选择,投资人都必须与被投企业共同成长,做大做强。一级市场投资人往往会提供投后管理服务,也就是说,一级市场投资者除了给钱,还需要给被投企业赋能,如帮助被投企业梳理战略,提供人员培训,完善公司治理等。

从这个角度来看,一级投资更偏向于价值投资、长期投资,毕竟业绩增长需要时间。

从投资人所需素质来看,一级投资需要投资人拥有卓越的会计、法律知识,投资人必须比审计师还要擅长去核实潜在投资项目的账目,比律师更能看出公司治理方面的瑕疵。

同时,投资人需要极强的沟通能力。一级市场新市场、新概念多,并且流动性差,因此,价格往往没有太多的参考依据,投资人要擅长谈判与沟通,借用策略和技巧,辅以一些模型,找到双方都想要的那个价格;

在尽职调查时,投资经理们往往会带着数位会计师、评估师等呜呜泱泱一群人,还需随时与被投企业的各类人员、投资机构的各位领导保持信息通畅,每天微信消息都看不过来,十分费心费力,沟通不清楚根本无法推进。

除此之外,一级市场较为封闭,有固定的“圈子”。优质的项目需要投资人主动出击去寻找,一个不出去打交道的一级市场人不太容易活下来。

二级市场则不太相同。从投资逻辑上看,由于二级市场的流通股票很有限,参与二级市场的投资人基本不太可能参与公司经营,只能用脚投票,在标的公司被低估时买入,高估时卖出,致力于发现价值;

同时,二级市场提供了充足的流动性,可以快进快出,因此二级市场投资期往往较短,更加关注事件性机会,从而获得短期溢价。

当然,这并不意味着二级市场只看短期,二级市场上也有秉承长期主义的投资者,同样获得了优秀的投资业绩,从这个角度来看,二级市场更为自由,选择的策略更多样,如量化投资、趋势投资、价值投资等。

从投资人所需素质来看,二级市场投资人需要更为综合的知识:既要看基本面,又要看市场,还要控制情绪。

具体而言,会计、行业知识能帮助投资人识别风险,避免踩雷;宏观经济知识、政策解读能力能够帮助投资人解读市场,了解自己身处的位置;心理学知识能够帮助投资人理解人性,做好情绪管理。

二级市场投资人面临的最大考验来自市场。市场是瞬息万变的,而且难以捉摸,大多数情况下,即使是最专业的基金经理也不知道市场为什么涨,什么时候涨,同样也不晓得市场为什么跌,什么时候跌。

“压力很大,容易脱发。”

开玩笑地说,“玄学”可能是二级市场的最终宿命(尤其是炒短线),我见过很多二级市场投资人看上了周易和面相。

温馨提示:本指南基于一级市场的买方视角。

02

一级市场的投资流程

参与一级市场投资的一般是私募、政府或者国家基金、产业基金等。这里仅讨论民营性质的私募。

对于一家成熟的私募股权投资基金(以下简称“私募”)来说,投资流程无非四个大的步骤:

募:找出资人,即寻找LP。私募的钱并不是从天上掉下来的,而是找更有钱的金主募集过来的。

比如捐赠基金以及其他不以营利为目的的机构(如高等院校、医疗机构、专业研究所、宗教和文化机构等)、公共和私人养老金、家族办公室、母基金(即只投资于其他私募股权基金的基金)、上市公司、高净值个人等。

和创业者路演类似,募资非常考验基金管理人的游说能力,要“讲一个好故事”。

一方面,一级市场投资期限往往长达数年,而有耐心且有能力长期投资的出资人数量不多,怎么找到合适的出资人需要管理人花很多心思;

另一方面,一级市场投资风险大,确定性不高,整个私募行业马太效应已非常明显,新兴私募、小型私募募资困难。

对于已经成名的机构来说,较多的成功案例就容易吸引优秀的创业者,从而提高成功的概率,获得更多的募资。

而那些非知名的小型私募、新兴私募,一来钱少,二来优秀的项目不会主动投奔,成功的案例自然就少,因此募资往往不顺利,容易陷入恶性循环。怎么让出资人认可管理人的投研能力和眼光需要管理人认真的琢磨。

受疫情的影响,近两年各个出资方自己的日子都不太好过,从他们手里拿钱是难上加难。

因此,募资是考验管理人的第一步,也是最难的一步。

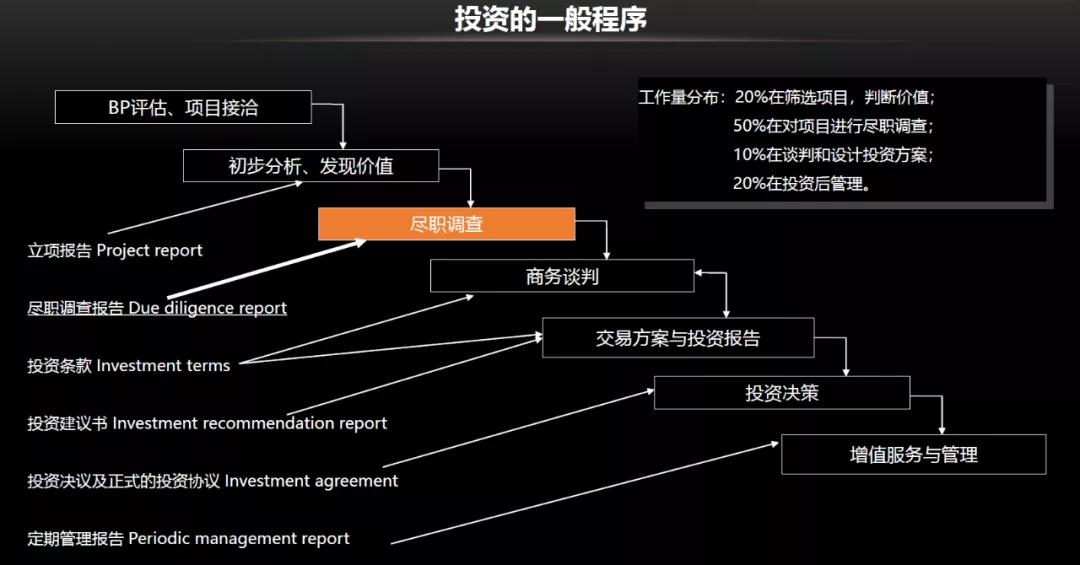

投与管:显而易见,投和管是创造价值的核心步骤,也是投资最有趣的部分。具体而言又分为7个小步骤,并辅以相应的报告,生成对应的文件,我将会在本文下一部分详细阐述。

退:退出是项目获益的方式。虽然投资方退出的方式多种多样(管理层回购、IPO、标的公司被并购、挂牌新三板等),但是本质上都是出售股权。

要想获得高收益,企业的估值必须不断上涨。因此,促进被投企业蓬勃发展才是投资的目标,而成功退出只是投资的结果。

“募投管退”这四大步骤是一气呵成、相互关联的,切忌独立看待。比如想做长青基金,那么就要找到超长期出资人;比如选择低频重仓的投资策略,那么就要提高投后管理服务的质量。

管理人应该站在相当的高度整体运营基金,将投资方法、策略与基金文化、组织结构相配比。投资的流派是百家争鸣的,但是选定一种必须贯彻落实。

能够持续成功的投资一定是知行合一的,这个道理同样适用于在二级市场投资的散户。

03

一级市场的“投”、“管”与关键点

先着重分析下“投”的步骤。本文从投资经理的角度出发。

第一步:BP评估、项目接洽,也就是收集项目信息。对于机构的投资经理来说,获取项目信息的渠道包括互联网通道(各种创业群等)、政府渠道(小巨人项目等)、中介介绍(FA、会计师律师合伙人、券商保代)、专家推荐、展会等。渠道很多,但是需要大浪淘沙。

这里简单谈谈FA这条途径,FA即理财顾问或者叫精品投行,其基本功能是撮合创业者与投资机构交易,功能有点像房产中介。

投资机构与FA的关系比较微妙。一方面,FA能够帮助投资经理省时间,降低沟通成本。FA会将项目做初步筛选,找到符合投资机构风险偏好、投资类别、退出要求的项目,节省投资经理时间;

除此之外,FA会帮助创业者梳理业务与故事(做BP之类的),提炼投资亮点,将“业务语言”转换成“投资语言”,避免出现投融双方语言不在一个频道的尴尬情形;

但另一方面,FA毕竟是站在创业者一边的,优秀的FA懂得运用策略,帮助创业者最大化利益。

同时,FA的主要收入来源于创业者的融资金额,因此项目是真的好还是“包装的”好对FA而言并不太重要,毕竟促进交易才是FA的直接动力和唯一目的。投资经理需要理性看待FA的作用。

我对FA还有几个有趣的观察:首先是FA的从业人员妹子偏多,而且大多颜值颇高,甚至还有某些FA以漂亮女生多闻名。

这也很好理解,毕竟FA作为“永远的乙方”,还伴有销售的属性,亲和力非常重要,长得好看不至于一开始就惹人厌;

其次,不同的FA机构差异非常大,头部的FA机构除了项目资源多,业务也越来越丰富,比如提供数据服务、营销服务、咨询服务等,很多FA还有直投业务。

因此,头部FA也算是投资生涯不错的职业起点,尤其是对于漂亮女生来说。

第二步:初步分析,发现价值。对应文件:立项报告、预投资分析报告、投资意向书、保密协议。

在收到项目的BP之后,投资经理需要对标的公司做初步判断,形成立项报告。立项报告的目标是为内部评审是否立项提供依据,内容需简单清晰,勾勒出企业的基本面貌。

立项报告内容包括:企业基本情况(发展历程、历史沿革)、团队情况(背景调查、面谈感觉)、业务技术(产品、客户、壁垒)、行业情况(市场容量、竞争对手)、财务情况(报表数据、财务规范)、融资需求(计划)。

在内部通过评审并立项后,投资经理开始对企业进行初步尽职调查,形成预投资分析报告。

初步尽职调查的方法一般是投资人将尽调清单发给被投企业,被投企业会按照要求提供材料,同时投资经理会和创始团队简单沟通。

预投资分析报告的框架和立项报告基本一样,不过还要加上投资建议(亮点、风险、收益测算、建议),可以看成是详细版的立项报告。

预投资分析报告报告非常重要,是决定投资是否继续的重要依据。报告需要花心思完成。

就我的个人经验而言,预投资分析报告的撰写重点在分析标的企业的业务和行业侧,财务侧不抠细节,做整体把关。

对于一个公司来说,业务能力意味着增长力,行业意味着想象空间,是做投资初步判断最核心的要素。

因此这部分内容最需要花精力和时间,依靠的是投资经理分析能力和行业积累。

对于财务侧来说,本阶段标的企业都会向投资经理提供自己的三张报表,经审计或者没经审计。

不管报表经没经审计,全面尽调开始的时候都需要再审计。主要原因是被投企业自己找的审计机构多数是闭眼出报告,压根不靠谱(除非之前有投资机构进行过负责任的摸查)。

但是,即使现阶段的报表不太靠谱,投资经理也需要认真审视,一是对企业业务逻辑加深理解,毕竟报表就是用来记录业务的,是业务流与财务流的信息接口,再不靠谱也有用;

二是整体审阅,看看重要科目,做到心中有数,方便日后和审计师沟通,因为审计师做的一切审计调整都是基于这三张报表的。

如果投委会或者合伙人看完预投资分析报告觉得项目还不错,就会让投资经理与企业方沟通,形成并签署《投资意向书》(TS)。

TS的核心内容包括投前估值(企业价格)、投资额(投资后股权占比)、交易方式(转让、增资、转让+增资)、排他条款、公司治理等。

TS的条款虽然看起来关键,但是大部分条款(除保密条款、排他条款外)都没有法律效力,因此TS的主要的目的是:1)提前约定事项。例如先谈谈价格等重要条款,如果达不成共识就别继续折腾了。

2)为后续投资方的尽调工作做好铺垫。例如保密条款、排他协定都签好,双方也“破冰”了,态度都算积极,可以安心地开始全面尽调工作。

第三步:尽职调查(DD),即摸家底。对应文件为尽调报告。

尽职调查的目标一是识别投资中的致命缺陷或潜在风险,判断对投资收益可能造成的影响;

二对标的企业与经营相关的情况进行调查,为价值评估和谈判做准备。

用大白话说就是详尽的盘一盘企业的情况,摸一摸家底,再和创始团队碰一碰,沟通沟通,增强对行业、产品的判断准确度,找到“压价”的可能。

尽职调查比较复杂,内容很多,我会之后做一个单独的专题分享,在此不赘述。

第四步:商务谈判,设计交易方案。对应文件是投资建议书、投资决议。

在完成尽调之后,对标的企业有了整体的把握,投资经理根据全面尽职调查报告内容进行提炼,并且针对本次投资的条款、方式、退出方式与投资收益测算,形成投资建议书。投资建议书是投委会最终决策的核心参考。

投资建议书的内部包括:项目基本情况、尽职调查情况及结论、融资计划及盈利预测、投资条款与投资方式、退出方式与投资收益、投资建议等。

投资建议书是投资经理最核心的展示文件,有时候还需要搭配一个PPT,用于在现场向投委会汇报,阐述自己对项目的看法,是投资经理面临的最终“大考”。

同时,投资经理需要与标的企业沟通投资协议怎么签,拟定投资协议初稿。

投资协议的内容异常丰富,遵循“法无禁止即可为”,即在合法的范围内,只要双方达成共识,想怎么约定就可以怎么约定。典型的内容包括业绩承诺(对赌条款)、回购条款、一票否决权等。

光从条款名字看就能知道这些条款是多么的重要,直接决定了被投企业日后是“享福”还是“受苦”,投资协议的内容我们也会再开一篇新的文章,并举几个娱乐圈的经典案例,品一品投资协议的魅力。

如果项目符合预期,并且与企业方在投资协议上达成共识,投资经理会向投委会提供全部资料,供评审决策,开会投票表决,即上会。

所需提供的文件包括:尽调报告、投资建议书、财务尽调(审计报告,外聘会计师事务所出具)、投资意向书及投资协议(+补充协议如必要)初稿、重要底稿复印件(征信报告、重大合同等)。

第五步:正式签署投资协议,开始工商变更。

如果成功过会,那么恭喜,投资步骤基本完成。

接下来还需要敲定投资协议终稿。毕竟投资协议是有法律效用的,双方都很慎重,不过重要条款已经在上个阶段确定,一般可能仅仅对一些细节问题做进一步沟通。

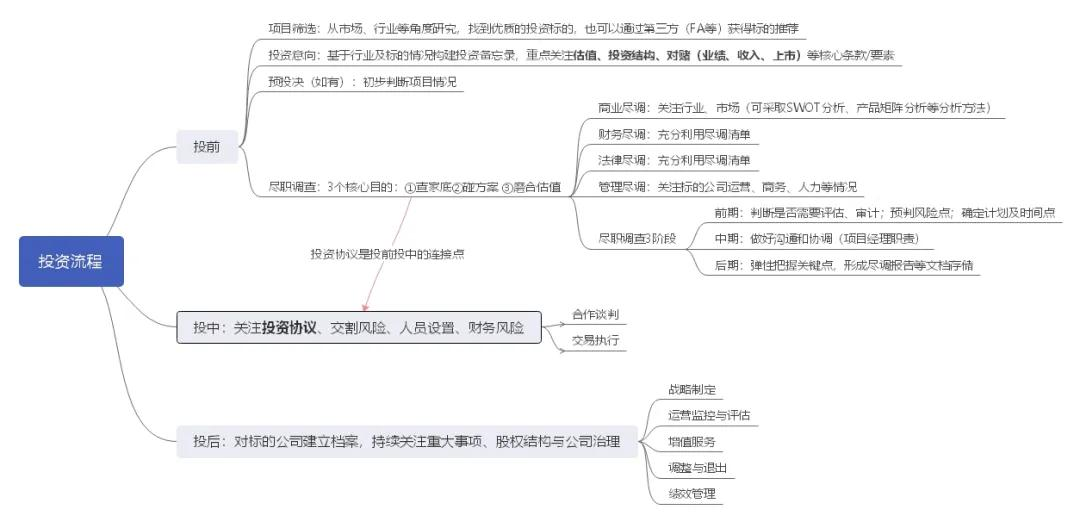

投资协议是投前投后的连接点。签完投资协议后,就从投前进入投中阶段,开始工商变更。

工商变更就是找到当地工商局,把新的股东协议、公司章程等文件去备案(这些文件可能需要投资经理自己写)。当拿到一张新的营业执照时,投中阶段完成,进入投后阶段。

千万不能小瞧投中阶段,投中阶段看似没啥特别的难度,都是程序上的事儿,但实际上和工商局沟通,组织各方签署可得花不少时间和心思。碰到刁难的工商特别让人崩溃。

第六步:投后管理。对应文件为定期管理报告。

投后管理是一个上下限都很高的“玄学”。说投后管理复杂吧,很多机构也就去参加参加股东会、董事会,定期收集报表就完了,说投后管理简单吧,部分公司和投资机构会设置专门的投后管理岗位来管理被投企业。

要想被投企业发展得好,除了给资金支持,投资机构自然需要花点心思。以经纬中国为例,作为中国最知名的中早期投资机构,经纬中国有约40人的投资团队,80人的投后支持团队,投后人数是投资人数的两倍,可见投后管理力度之大。

经纬中国会定期举办分享会,对创业者赋能,还会办各种活动、沙龙,变相提高被投企业的知名度,获得更多资源,可以说是不仅扶上马,更要送一程。

我个人认为投后服务的价值甚至高于投资,发现价值固然可贵,但是创造机会意义非凡。怎么样做好投后管理我自己都暂时还没想好,不做过多分享了。

04

后记

至此,我们梳理完了投资的流程。虽然每个机构、项目在流程上都会有所区别,可能删繁就简,但是差不离。

为了方便大家理解和记忆,我们放上两张图。一个是我上文介绍的步骤总结图,一个是按照“投前、投中、投后”阶段来划分的流程图。

投资流程图

投前、投中、投后

即使我已经很简化投资的流程了,各位读者也能意识到,投资是一个复杂的事儿,只要投融双方一步没达成共识可就黄了,就像恋爱到结婚,必须得跋山涉水,万里长征(之前我写过一篇文章将男女比作投融双方,真的很贴切,点此阅读),因此投资人和创业者应该“且行且珍惜”;

同时,投资是个专业的活,里面的门道有很多,真的需要不断地总结、学习、精进。因此,虽然梳理起来费时费力,但是我们会坚持完成本指南的撰写。

不得不说,本文略枯燥,我们会在之后的指南中多加案例和趣闻,并关注其他投资领域的话题(已经好久没写新能源汽车和半导体了),再穿插些推荐文章,丰富公众号的内容,和大家一起快乐学习,快乐生活,快乐成长。敬请期待!